Zur aktuellen Anleitung geht’s hier!

In diesem einfachen Schritt-für-Schritt Guide für die Krypto-Steuererklärung 2022 zeigen wir dir, wie du Kryptowährungen selbst in deine Steuererklärung aufnehmen kannst.

Auf crypto-tax teilen unsere Expertinnen und Experten bei der Enzinger Steuerberatung kostenlose Tipps und Infos für die Krypto-Community in Österreich.

Krypto Steuererklärung in Österreich: Wann muss die Steuererklärung abgegeben werden?

Die Frist zur Abgabe deiner Steuererklärung 2022 in Österreich ist Ende Juni 2023.

Ohne Steuerberater musst du spätestens am 30.06.2023 eine Steuererklärung für deine Krypto-Einkünfte elektronisch über FinanzOnline übermitteln.

Mit Steuerberater kannst du deine Steuererklärung für 2022 jedoch auch einige Monate später noch einreichen – hier geht’s zur Online-Beratung mit den Krypto-Profis in unserer Steuerberatungskanzlei!

Wie muss ich Kryptowährungen in Österreich versteuern?

Österreichs führende Krypto-Steuerberaterin Natalie Enzinger und ihr Experten-Team erklären dir in diesem Beitrag Schritt für Schritt wie du deine Kryptowährungen selbst in deine Steuererklärung eintragen kannst.

Steuererklärung in Österreich – Wie kann man Gewinne aus Kryptowährungen versteuern?

Wir zeigen Dir in diesem Abschnitt, wie du die richtigen Formulare freischalten kannst und wie die neuen Felder für Krypto-Gewinne aussehen!

Wichtig: Da deine Kryptowährungs-Einkünfte ab dem Jahr 2022 zu den Einkünften aus Kapitalvermögen zählen, musst du eine eigene Beilage (Beilage E1kv für Kapitalvermögen) im Zuge einer Meldung an das Finanzamt (sogenannter „Erklärungswechsel“) freischalten lassen.

Wie beantrage ich einen Erklärungswechsel für das Versteuern meiner Kryptowährungen?

Im FinanzOnline findest du unter „Weitere Services“ unter „Anträge“ den Punkt „Erklärungswechsel“ zur Auswahl.

Im nächsten Schritt musst du deine Steuernummer eingeben und den Punkt „Wechsel zur Einkommensteuererklärung bzw. Änderung der Tätigkeit“ anklicken.

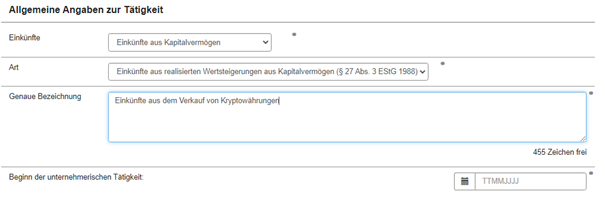

Es wird dir nun folgendes Formular angezeigt:

Bei „Einkünfte“ im Drop-Down-Menü „Einkünfte aus Kapitalvermögen“ auswählen.

Bei „Art“ entweder „Einkünfte aus der Überlassung von Kapital“ oder „Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen“ oder „Einkünfte aus Derivate“ auswählen.

Welche Art Krypto-Einkommen hattest du?

Welche Art du auswählst, hängt davon ab, welche Einkünfte du überwiegend im Jahr 2022 hattest. Leider kann man nur einen Punkt auswählen.

„Einkünfte aus der Überlassung von Kapital“ wäre z.B. Lending und Mining.

„Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen“ ist der Verkauf von Kryptowährungen.

Bei „Genauer Bezeichnung“ musst du eine kurze Beschreibung deiner Krypto-Einkünfte hinzufügen.

Das Feld „Beginn der Tätigkeit“ ist ebenfalls als Pflichtfeld auszufüllen.

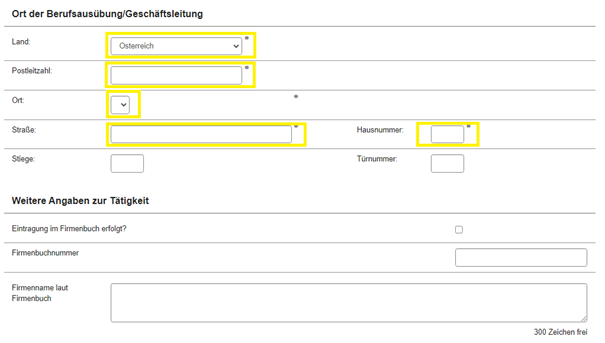

In diesem Formularteil ist nur deine Anschrift (Land, PLZ, Ort, Straße und Hausnummer) einzutragen, die restlichen Felder sind nicht auszufüllen.

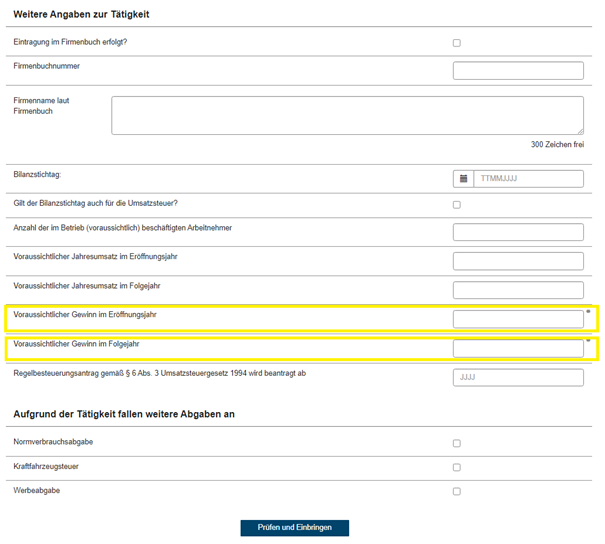

Im letzten Formularteil sind nur 2 Felder verpflichtend auszufüllen

Voraussichtlicher Gewinn im Eröffnungsjahr: Hier musst du deinen geschätzten steuerpflichtigen Gewinn aus Kryptowährungen eintragen.

Voraussichtlicher Gewinn im Folgejahr: Hier musst du deinen geschätzten steuerpflichtigen Gewinn aus Krypto-Einkünften für das Folgejahr eintragen.

Diese Information dient dem Finanzamt dazu dir auf Basis der mitgeteilten Werte eine Einkommensteuervorauszahlung vorzuschreiben.

Da die Werte nur Schätzungen darstellen und sich deine Einnahmen aus Kryptowährungen ändern können, kannst du diese Werte auch im Nachhinein durch Antrag deinerseits anpassen. Wie das funktioniert, werden wir in einem weiteren Beitrag erklären – um informiert zu bleiben, folge uns am Besten auf unseren Social Media Kanälen Facebook, Instagram und LinkedIn.

Du kannst den Antrag dann durch Klicken auf „Prüfen und Einbringen“ übermitteln und üblicherweise wird das Formular „Einkünfte aus Kapitalvermögen“ gleich oder spätestens am nächsten Tag freigeschalten.

Wie gibt man Krypto in Österreich in der Steuererklärung 2022 an?

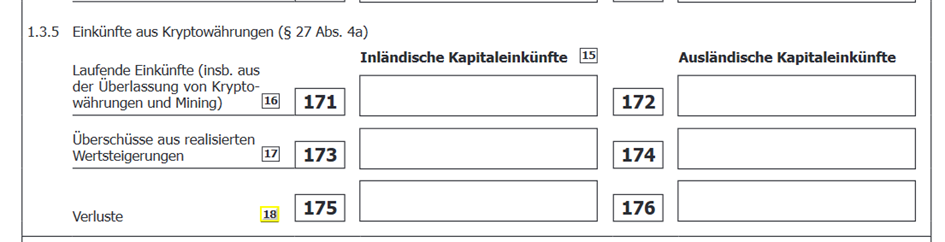

Du findest nun in der Beilage E1kv (Einkünfte aus Kapitalvermögen) im Punkt 1.3.5 „Einkünfte aus Kryptowährungen“ auch Eintragungsfelder für „laufende Einkünfte von Kryptowährungen“, „Überschüsse aus realisierten Wertsteigerungen“ bzw „Verluste aus realisierten Wertsteigerungen“.

Krypto: Was sind laufende Einkünfte in Österreich?

Laufende Einkünfte aus Kryptowährungen sind Mining, Lending bzw. Entgelte aus der Überlassung von Kryptowährungen.

Solche Krypto-Einkünfte musst du im Zeitpunkt des Zuflusses am Wallet oder Börse/Exchange in Euro umrechnen und diesen Wert in die Kennzahl 171 oder 172 eintragen.

Ob du deine Kryptowährung in Euro oder anderes gesetzliches Zahlungsmittel umgewechselt hast, ist für die Besteuerung irrelevant.

Was sind Einkünfte aus realisierten Wertsteigerungen beim Versteuern von Kryptowährungen in Österreich?

Realisierte Wertsteigerungen von Kryptowährungen sind Gewinne oder Verluste aus der Veräußerung von Kryptowährungen, die ab dem 01.03.2021 erworben wurden.

Unter Veräußerung fällt der Verkauf gegen gesetzliches Zahlungsmittel (z.B. Euro, USD) und der Tausch gegen andere Wirtschaftsgüter oder Leistungen – z.B. auch der Kauf von NFTs.

Alles zu NFTs und Steuern in Österreich findest du hier.

Explizit keine Veräußerung stellt der Tausch einer Kryptowährung gegen eine andere Kryptowährung dar.

Für Kryptowährungen, die vor dem 01.03.2021 erworben wurde, gelten allerdings die alten Besteuerungsregeln weiterhin, d.h. sofern die jeweilige Kryptowährung mehr als ein Jahr gehalten wurde, fällt keine Steuer an.

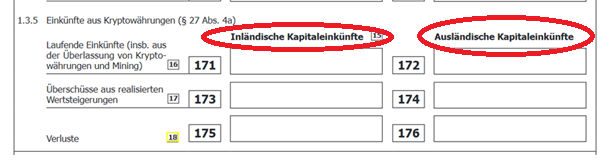

Hattest du inländische oder ausländische Einkünfte aus Kryptowährungen?

Bei der Krypto Steuer in Österreich für das Jahr 2022 ist zu beachten: Weil Kryptowährungen nun wie Kapitalvermögen versteuert werden, wird auch bei Kryptowährungen unterschieden, ob deine Einkünfte aus dem Inland oder aus dem Ausland zugeflossen sind.

Was heißt dies für deine Krypto-Steuererklärung in Österreich?

Im Bild siehst du, dass inländische und ausländische Einkünfte in verschiedene Felder eingetragen werden müssen.

Einfach gefragt: Wo hast du deine Kryptowährungen gegen ein gesetzliches Zahlungsmittel (das sind Euro, Dollar, usw.) getauscht?

Hat diese Plattform, Exchange oder dein Broker ihren Sitz im Inland, sind es inländische Kapitaleinkünfte.

Liegt der Sitz im Ausland, sind deine Gewinne aus Kryptowährungen in der Regel ausländische Kapitaleinkünfte – außer das Unternehmen hat doch einen Sitz im Inland, der die Tauschvorgänge in Fiat für dich abwickelt!

Wie du herausfindest, ob in- oder ausländische Kapitaleinkünfte angefallen sind, zeigen wir dir am Beispiel von Bitpanda und Binance.

Wo liegt der Sitz von Bitpanda? Ist Bitpanda deutsch?

Wer danach googelt, findet die Antworten Österreich und Deutschland. Was stimmt? Suche nach dem Impressum und du findest heraus, dass die Bitpanda GmbH ihren Sitz in Österreich hat. Die Bitpanda Asset Management GmbH hingegen hat ihren Sitz in Deutschland. Daneben gibt es noch weiter Bitpanda-Unternehmen mit Sitz in Österreich.

Du musst somit auf deinem Account nachsehen, mithilfe welcher dieser Firmen du deine Kryptowährungen gegen Euro getauscht hast – und wo deren Firmensitz liegt.

Wo liegt der Sitz von Binance?

Beim Googeln, wo der Firmensitz von Binance liegt, kann man schnell an seine Grenzen stoßen. Die Binance Webseite hat kein „Impressum“, das man befragen könnte. Wer näher hinsieht findet die verschiedensten Firmensitze von Binance.

Binance hat jedoch in Österreich im Jahr 2022 einen Firmensitz gegründet: die Binance Austria GmbH.

Wieder musst du auf deinem Account nachzusehen, welche der Binance-Niederlassungen für deine Tauschgeschäfte zwischen Kryptowährung und gesetzlichem Zahlungsmittel (Euro, Dollar, usw.) verantwortlich ist.

Idealerweise zeigt dein Krypto-Steuer-Tool (wie Blockpit, CoinTracking, Accointing, Koinly, u.ä.) dir diese Unterscheidung zwischen ausländischen und inländischen Kapitaleinkünften an.

Ersetzt ein Steuertool für Kryptowährungen den Steuerberater?

Wir von cryptotax und der Enzinger Steuerberatung sind seit Jahren auf die Besteuerung von Kryptowährungen in Österreich spezialisiert und haben täglich mit den verschiedensten Fällen und unterschiedlichen Krypto-Steuer-Tools zu tun.

Steuertools sind sehr hilfreich und notwendig, jedoch kann es zu kleinen und großen Fehlern bei der Dokumentation, Zuordnung und damit der Berechnung deiner Krypto-Gewinne kommen.

Bei Krypto-Datenproblemen arbeiten wir außerdem eng mit unserem Partner, den Krypto-Daten-Expert:innen von questr, zusammen, um unseren Klientinnen und Klienten ein volles Service anbieten zu können.

Die spezialisierten Steuer-Expertinnen und -Experten von cryptotax gehen auf deinen konkreten Fall ein, helfen dir bei der Lösung von Problemen und optimieren deine Steuern, damit du nicht zu viel an das Finanzamt zahlst!

Die Kosten für deine Steuerberatung können außerdem steuerlich abgesetzt werden.

Wie viel Steuern auf Kryptowährung in Österreich?

Ab 01.03.2022 wurden die neuen Regelungen zur Besteuerung von Kryptowährungen eingeführt, d.h. grundsätzlich fällt ab 01.03.2022 ein Steuersatz von 27,5% auf laufende Einkünfte und realisierte Wertsteigerungen aus Kryptowährungen an. Was laufende Einkünfte und realisierte Wertsteigerungen aus Kryptowährungen sind, haben wir oben beschrieben.

Es gelten also im Jahr 2022 zwei verschiedene Steuerregeln für Kryptowährungen.

Damit du aber für das Jahr 2022 keine zwei Rechtslagen (die alte Rechtlage 01.01.-28.02.22 und die neue Rechtslage 01.03.-31.12.22) abbilden bzw. erklären musst, hat der Gesetzgeber eine Optionsmöglichkeit verankert, die besagt, dass Kryptowährungen, die im Zeitraum 01.01.-28.02.2022 steuerpflichtig realisiert wurden, auf Antrag des Steuerpflichtigen, bereits als Einkünfte im Sinne der neuen Regelungen behandelt werden können.

Kommt es daher im Jänner 2022 oder Februar 2022 zu steuerpflichtigen Einkünften, kann auf diese Einkünfte bereits die Neuregelung hinsichtlich Sondersteuersatz (27,5%) bzw. Verlustausgleich zur Anwendung gelangen.

Das richtige Versteuern von Bitcoin und anderen Kryptowährungen 2022

Laut Ansicht der BMF (Rz 6103k Einkommensteuerrichtlinine) kommt die Tauschausnahme für den Tausch von Kryptowährungen gegen Kryptowährungen – dass also keine Steuer anfällt, wenn du eine Kryptowährung in eine andere Kryptowährung tauscht – auch bei Inanspruchnahme der Option NICHT zur Anwendung.

Die Ansicht, dass in die Bestimmung zur Steuerneutralität des Tausches Kryptowährung gegen Kryptowährung nicht hineinoptiert werden kann, ist unseres Erachtens jedoch nicht im Wortlaut der Optionsbestimmung gedeckt und konterkariert auch den Zweck der Übergangsbestimmung.

Sollte dies für deinen Fall relevant sein – eine Beratung hierzu zahlt sich auf alle Fälle aus: Unsere Krypto-Steuer Expertinnen und Experten helfen dir gerne weiter – hier geht’s zur Terminbuchung!

Die Optionsbestimmung für Jänner und Februar 2022

Die Optionsbestimmung hat den Zweck, dass für das gesamte Jahr 2022 einheitlich durch Anwendung der Option die neue Rechtlage angewendet werden kann.

Dies ist im Sinne einer verwaltungsökonomischen Vorgehensweise erforderlich, da man ansonsten für die Steuererklärung 2022 zwei verschiedene Rechtslagen berücksichtigen müsste.

Der Aussage in den Einkommensteuerrichtlinien folgend, hätte der Steuerpflichtige für den Zeitraum 01.01. bis 28.02. sämtliche Tauschvorgänge zwischen Kryptowährungen untereinander darzustellen und durch Option mit 27,5% anstatt mit persönlichen Einkommensteuersatz zu besteuern.

Dies ist mit einem unverhältnismäßig hohen Aufwand verbunden, da die am Markt zur Verfügung stehenden Krypto-Steuertools für ein und dasselbe Kalenderjahr nicht zwei unterschiedliche Berechnungssystematiken zulassen.

Unser Tipp: Hast du im Zeitraum 01.01. bis 28.02.2022 betraglich relevanten Tauschvorgänge zwischen verschiedenen Kryptowährungen gehabt, kannst du mittels schriftlicher Beilage inkl. Begründung zur Steuererklärung 2022 auf die Steuerneutralität des Tausches zwischen Kryptowährungen bestehen bzw. dies rechtlich im Wege eines Rechtsmittelverfahrens durchsetzen. Wir von cryptotax helfen Dir dabei gerne!

Krypto-Steuererklärung 2022: Die Zusammenfassung

Frist zur Einreichung deiner Steuererklärung auf FinanzOnline: 30.06.2022

Über eine Steuerberatungskanzlei kannst du deine Steuererklärung einige Monate später abgeben.

Einige Schritte und Formulare sind nötig, um deine Krypto-Einkünfte im FinanzOnline selbst eintragen zu können (siehe unsere Schritt-für-Schritt Anleitung oben).

Im Jahr 2022 gelten zwei verschiedene Rechtslagen – im Jänner und Februar gilt die alte Regelung und ab März die neue Regelung.

Es gibt jedoch die Option die neue Regelung auf Jänner und Februar anzuwenden.

Brauchst du zusätzliche Hilfe bei der Eintragung deiner Krypto-Einkünfte in deine Steuererklärung? Willst du mehr zur korrekten Besteuerung deiner Kryptowährungen erfahren?

Buche eine Beratung bei Österreichs führender Steuerberatungskanzlei für Kryptowährungen auf www.crypto-tax.at!

Folge uns auf Facebook, Instagram, und LinkedIn für alles rund um Kryptowährung und Steuern in Österreich!

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung bzw. crypto-tax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Weitere Artikel