Alles, was du über die Krypto Steuer in Österreich 2024/2025 wissen musst, erklären wir dir hier! Wir zeigen dir die wichtigsten Punkte, damit du deine Kryptowährungen und NFTs richtig und optimal versteuern kannst!

Krypto Steuer Österreich Guide 2024/2025

Seit 2023 geben wir zusätzlich zu unserem Blog einen umfassenden und illustrierten, 99-seitigen Krypto Steuer Österreich Guide als gratis E-Book zum Download heraus. Damit wollen wir der Krypto-Community in Österreich eine hochwertige, verständliche und kostenlose Informationsbasis bieten.

Wichtige Tipps, praxisnahe Beispiele, Infos zu den unterschiedlichen Einkünften und Steuersätzen, alles zu Selbstanzeigen, Krypto-Steuer-Tools und eine komplette Anleitung zum Eintragen deiner Einkünfte aus Kryptowährungen in die Steuererklärung: das alles findest du im Krypto Steuer Österreich Guide von cryptotax und questr.

Lies weiter, denn auch in diesem Blog-Beitrag haben wir dir die wichtigsten Infos und Tipps zum Versteuern deiner Kryptowährungen und NFTs zusammengefasst!

Cryptotax ist die Informationsplattform von Österreichs führender Steuerberatungskanzlei für Krypto-Assets, enzinger, und den Krypto-Daten-Profis von questr. Bei Fragen zu deinem individuellen Fall, nutze unsere praktische Online-Beratung:

Krypto Steuererklärung 2024: Kurzanleitung

In diesem Abschnitt bekommst du eine Kurzanleitung und eine Übersichtstabelle, wie du Krypto-Einkünfte in die Steuererklärung 2024 richtig einträgst! In den darauf folgenden Abschnitten findest du zusätzliche Details und wichtige Tipps in einer Schritt-für-Schritt Anleitung für deine Krypto-Steuererklärung in Österreich!

Krypto-Steuern fallen in Österreich nicht erst bei Auszahlung an. Kryptowährungen sind seit 2022 als Einkünfte aus Kapitalvermögen steuerpflichtig. Doch welche Transaktionen sind tatsächlich steuerpflichtig? Und wie trägt man diese korrekt in die Steuererklärung 2024 ein? cryptotax hilft dir, Fehler zu vermeiden und mögliche Steuerfallen zu umgehen.

Pflicht zur Einreichung einer Steuererklärung

Wenn du Einkünfte aus Kryptowährungen erzielst und diese keinem Kapitalertragsteuerabzug unterliegen oder der Kapitalertragsteuerabzug pauschal ermittelt wurde (weil du z.B. bei Bitpanda angegeben hast, dass du die Anschaffungskosten nicht mehr weißt), bist du verpflichtet, diese Einkünfte in deine Steuererklärung aufzunehmen.

Beachte

Es gibt im Bereich der Einkünfte aus Kapitalvermögen und Kryptowährungen keinen Freibetrag. Lediglich wenn die Einkünfte aus Kapitalvermögen und Kryptowährungen einen Betrag von EUR 22,00 nicht übersteigen, kann eine Eintragung in der Steuererklärung unterbleiben.

Fristen zur Abgabe der Steuererklärung 2024:

- 30.04.2025: Frist für die Abgabe in Papierform.

- 30.06.2025: Frist für die elektronische Einreichung über FinanzOnline.

- 30.09.2025: Frist für Steuerberater:innen ohne Anspruchszinsen.

- 31.03.2026: Letzte Frist für Steuerberater:innen mit Anspruchszinsen auf Nachzahlungen.

Erklärungswechsel beantragen

Falls du in den Vorjahren noch keine Krypto- oder andere Kapitaleinkünfte hattest, musst du dir in FinanzOnline das entsprechende Formular für Kapitalvermögen (E1kv) freischalten lassen. Dazu ist ein sogenannter „Erklärungswechsel“ notwendig:

- Logge dich in FinanzOnline ein und navigiere zu „Weitere Services“ > „Anträge“ > „Erklärungswechsel“.

- Gib deine Steuernummer ein und wähle „Wechsel zur Einkommensteuererklärung bzw. Änderung der Tätigkeit“.

- Wähle bei „Einkünfte“ im Drop-Down-Menü „Einkünfte aus Kapitalvermögen“.

- Wähle bei „Art“ die zutreffende Kategorie

- „Einkünfte aus der Überlassung von Kapital“ (z. B. Mining, Lending)

- „Einkünfte aus realisierten Wertsteigerungen“ (z. B. Verkauf von Kryptowährungen)

- „Einkünfte aus Derivaten“ (z. B. Futures, Optionen)

- Trage eine kurze Beschreibung deiner Krypto-Einkünfte ein.

- Gib den voraussichtlichen Gewinn für das aktuelle und das Folgejahr an (Schätzwert). Diese Eintragung dient dem Finanzamt für die Vorschreibung eine vierteljährlichen Einkommensteuervorauszahlung.

- Klicke auf „Antrag prüfen und einreichen“.

Das Formular E1kv wird meist sofort oder am nächsten Tag freigeschaltet.

Krypto-Einkünfte in die Steuererklärung eintragen

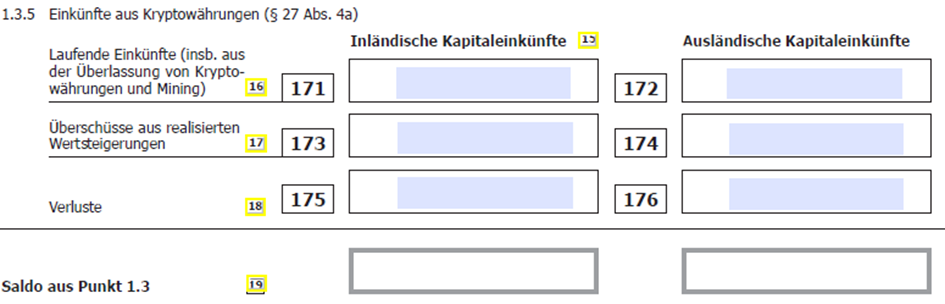

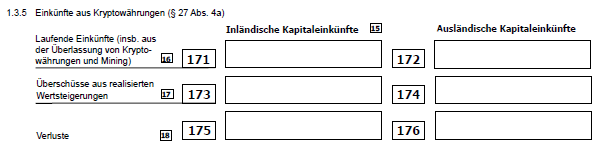

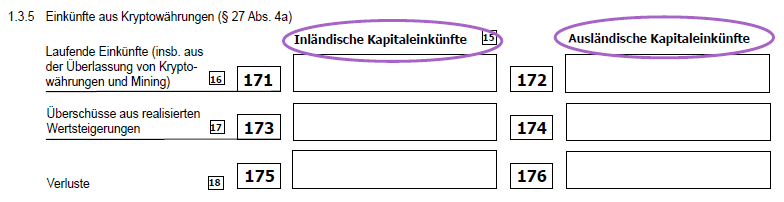

Nach der Freischaltung findest du die relevanten Felder in der Beilage E1kv (Einkünfte aus Kapitalvermögen) unter Punkt 1.3.5 „Einkünfte aus Kryptowährungen“.

Inländische oder ausländische Einkünfte aus Kryptowährungen

Da Kryptowährungen steuerlich als Kapitalvermögen behandelt werden, unterscheidet das Finanzamt zwischen inländischen und ausländischen Einkünften:

- Inländische Einkünfte: Wenn ein Kapitalertragsteuerabzug (KESt) ordnungsgemäß erfolgt ist, sind die Einkünfte endbesteuert und müssen nicht in die Steuererklärung aufgenommen werden. Falls ein Verlustausgleich mit negativen Krypto-Einkünften im Ausland erfolgen soll, kann eine freiwillige Angabe in der Steuererklärung sinnvoll sein. Dabei muss die einbehaltene KESt in KZ 899 eingetragen werden.

- Ausländische Einkünfte: Gewinne aus ausländischen Krypto-Börsen und -Plattformen, auf denen kein KESt-Abzug erfolgt, müssen in der Steuererklärung angegeben werden.

Laufende Einkünfte aus Kryptowährungen

Diese Kategorie umfasst:

- Mining-Erträge (nicht gewerblich)

- Entgelte aus der Überlassung von Kryptowährungen (z.B. Lending, Liquidity Providing, Yield-Farming, etc.)

Eintragung:

- Kennzahl 171 (inländische Einkünfte) oder Kennzahl 172 (ausländische Einkünfte)

- Umrechnung des erhaltenen Betrags in Euro zum Zeitpunkt des Zuflusses

- Es sind immer die Einkünfte (Euro-Wert der erhaltenen Kryptowährungen) und nicht die Steuer einzutragen.

Keine Rolle spielt, ob du die Kryptowährung in gesetzliches Zahlungsmittel (Euro, USD) getauscht hast.

Einkünfte aus realisierten Wertsteigerungen

Hier werden Gewinne und Verluste aus dem Verkauf oder Tausch von Kryptowährungen erfasst:

- Gewinne/Verluste gegen Fiat-Währungen (z. B. EUR, USD)

- Gewinne/Verluste aus Tausch gegen andere Wirtschaftsgüter oder Dienstleistungen (z. B. NFTs)

Beachte

Kein steuerpflichtiger Vorgang: Tausch von einer Kryptowährung in eine andere Kryptowährung.

Eintragung:

- Gewinne: Kennzahl 173 (inländisch) oder 174 (ausländisch)

- Verluste: Kennzahl 175 (inländisch) oder 176 (ausländisch)

Krypto-Altvermögen: Kryptowährungen, die vor dem 01.03.2021 erworben wurden, fallen noch unter die alte Spekulationsfrist (steuerfrei nach 1 Jahr Haltedauer) und sind nirgends in der Steuererklärung anzugeben. Ein Nachweis über die Altvermögenseigenschaft muss aber bei Nachfrage des Finanzamt vorgewiesen werden können.

Keine Eintragung für Staking, Airdrops, Bounties und Hardfork

Keine laufenden Einkünfte bei Erhalt am Wallet oder Kundenkonto stellen Kryptowährungen aus Konsens-Staking, Airdrops, Bounties und Hardforks dar. Diese werden erst im Zuge der Veräußerung gegen gesetzliches Zahlungsmittel oder Tausch gegen andere Wirtschaftsgüter (ausgenommen Kryptowährungen) in der Steuererklärung erfasst. Eine Eintragung erfolgt dann in den Kennzahlen zu Einkünften aus realisierten Wertsteigerungen.

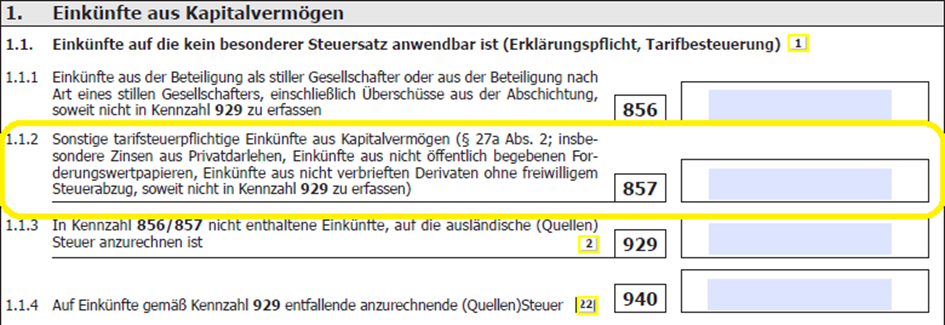

Eintragung von Gewinnen und Verlusten aus Krypto-Derivate (Krypto-Futures/Optionen, etc.)

Solltest du Einkünfte aus Krypto-Derivate erzielt haben, so unterliegen diese als unverbrieftes Derivat in der Regel nicht den Sondersteuersatz von 27,5% sondern sind mit dem persönlichen Einkommensteuersatz (0-55%) bei Erhalt am Börsen-/Plattformkundenkonto zu besteuern. Ob die aus dem Krypto-Derivat zugeflossene Kryptowährung in Euro getauscht wird oder nicht spielt keine Rolle.

Eintragung: Kennzahl 857

Übersichtstabelle Krypto-Steuererklärung

| Art der Einkünfte | Kennzahl (inländisch) | Kennzahl (ausländisch) | Steuersatz |

|---|---|---|---|

| Lending, Liquidity Providing, Yield-Farming | 171 | 172 | 27,5% (außer private Krypto-Darlehen: 0-55%) bei Erhalt der Kryptowährung |

| Mining | 171 | 172 | 27,5% bei Erhalt der Kryptowährung |

| Gewinne aus Krypto-Verkäufen gegen Euro oder andere Wirtschaftsgüter (ausgenommen andere Kryptowährungen) | 173 | 174 | 27,5% |

| Verluste aus Krypto-Verkäufen gegen Euro oder andere Wirtschaftsgüter (ausgenommen andere Kryptowährungen) | 175 | 176 | – |

| Krypto-Derivate (Futures, Optionen etc). | 857 | 857 | Persönlicher Einkommensteuersatz (0-55%) bei Erhalt der Kryptowährung |

In den nächsten Abschnitte gehen wir jeden Schritt im Detail durch und beantworten häufig gestellte Fragen zur Besteuerung, gewerblichen Tätigkeiten und Selbstanzeigen im Bereich Krypto-Assets!

Krypto-Steuer-Schritt 1: Erklärungswechsel zum Versteuern von Kryptowährungen beantragen

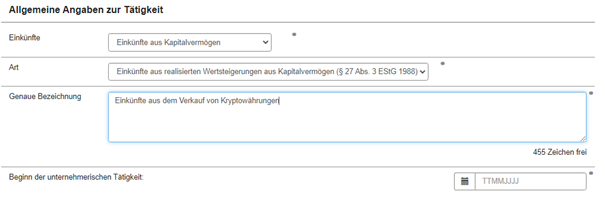

Wenn du bisher eine Arbeitnehmerveranlagung gemacht hast, musst du zum Eintragen deiner Krypto-Einkünfte in die Steuererklärung im FinanzOnline einen sogenannten Erklärungswechsel beantragen.

Im FinanzOnline findest du unter „Weitere Services“ unter „Anträge“ den Punkt „Erklärungswechsel“ zur Auswahl.

Im nächsten Schritt musst du deine Steuernummer eingeben und den Punkt „Wechsel zur Einkommensteuererklärung bzw. Änderung der Tätigkeit“ anklicken.

Es wird dir nun folgendes Formular angezeigt:

Bei „Einkünfte“ im Drop-Down-Menü „Einkünfte aus Kapitalvermögen“ auswählen.

Bei „Art“ musst du entweder „Einkünfte aus der Überlassung von Kapital“ oder „Einkünfte aus realisierten Wertsteigerungen aus Kapitalvermögen“ oder „Einkünfte aus Derivate“ auswählen.

Weitere Details zu den einzelnen Schritten des Erklärungswechsels findest du im Krypto Steuer Österreich Guide mit Screenshots der verschiedenen Eingabefelder und einer einfachen Erklärung, was wo genau eingetragen werden muss.

Solltest du zusätzliche Hilfe benötigen, nutze gleich eine Online-Steuerberatung mit unseren Expert:innen.

Krypto-Steuer-Schritt 2: Einkünfte für die Krypto Steuer in Österreich richtig unterscheiden

Für die korrekte Einordnung deiner Einkünfte aus Kryptowährungen oder NFTs für die Steuer musst du diese vier Kategorien unterscheiden.

- Altvermögen vs. Neuvermögen

- Einkünfte aus realisierten Wertsteigerungen

- Laufende Einkünfte

- NFTs

1. Altvermögen vs. Neuvermögen

Um deine Kryptowährungen in Österreich richtig zu versteuern, musst du als ersten Schritt unterscheiden, wann die Kryptowährung, die veräußert wurde, gekauft wurde.

Altbestand (alte Regelung mit Haltefrist: nach 1 Jahr steuerfrei)

Kryptowährungen, die vor dem 01.03.2021 erworben wurden, gelten als Krypto-Altvermögen und unterliegen den alten Besteuerungsregeln, d.h. sie können nach wie vor steuerfrei verkauft werden, sofern die Kryptowährung mehr als 1 Jahr gehalten wurde.

Neuvermögen (ab 1. März 2021: Sondersteuersatz 27,5%)

Kryptowährungen, die ab dem 01.03.2021 erworben wurden, gelten als Krypto-Neuvermögen und unterliegen dem neuen Besteuerungsregime (Ökosoziales Steuerreformgesetz 2022).

Das neue Besteuerungsregime ist grundsätzlich mit 01.03.2022 in Kraft getreten. Beachte, dass die neue Besteuerung nur jene Kryptowährungen betrifft, die ab einem bestimmten Stichtag – nämlich ab dem 01.03.2021 – entgeltlich erworben (Kauf, Tausch, etc.) wurden.

Nach der neuen Rechtslage fallen Einkünfte aus Kryptowährungen in das System der Einkünfte aus Kapitalvermögen und unterliegen – unabhängig von Behaltefrist – grundsätzlich dem Sondersteuersatz von 27,5%. Hier wird zwischen Einkünften aus realisierten Wertsteigerungen und laufenden Einkünften unterschieden.

2. Einkünfte aus realisierten Wertsteigerungen

Im neuen Einkommensteuergesetz wurde ein eigener Paragraf zur Besteuerung von Kryptowährungen eingefügt. Es wird zwischen laufenden Einkünften aus Kryptowährungen (z.B. Mining, Lending) und Einkünften aus der realisierten Wertsteigerung von Kryptowährungen (z.B. aus dem Verkauf von Kryptowährung gegen Fiat-Währung) unterschieden.

Als Einkünfte aus realisierten Wertsteigerungen aus Kryptowährungen gelten grundsätzlich alle Gewinne und Verluste aus der Veräußerung gegen FIAT-Währung (z.B. Euro) sowie dem Tausch gegen andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen, Gutscheine, Derivate, NFTs).

Wenn du z.B. deine Bitcoins gegen Euro tauschst, mit Kryptowährung eine Ware oder Dienstleistung kaufst oder mit der Kreditkarte einer Krypto-Börse bezahlst, dann sind dies alles steuerlich relevante Veräußerungsvorgänge.

Ausnahme: Krypto-zu-Krypto Tausch

Explizit ausgenommen von der Besteuerung ist der Tausch einer Kryptowährung in eine andere Kryptowährung.

In diesem Fall sind die Anschaffungskosten der hingegebenen Kryptowährung auf die erhaltene Kryptowährung zu übertragen, d.h. die gesamte Wertsteigerung wird dadurch erst bei einer späteren Veräußerung gegen FIAT-Währung oder andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen) berechnet.

Wichtig

Diese „Steuerneutralität“ gilt nur für Tauschvorgänge zwischen Kryptowährungen, die die steuerliche Definition von Kryptowährungen (siehe Punkt zu NFTs) erfüllen. Werden z.B. mit Kryptowährungen NFTs gekauft, so gilt dieser Vorgang bei Verwendung von Krypto-Neuvermögen (ab 01.03.2021 erworben) als steuerpflichtig, da NFTs diese Definition einer Kryptowährung nicht erfüllen.

3. Laufende Einkünfte

Unter die laufenden Einkünfte aus Kryptowährungen fallen:

- Entgelte aus der Überlassung von Kryptowährungen (z.B. „Lending“ oder „Liquidity Providing“)

- Entgelte aus der Transaktionsverarbeitung („Mining“)

Als Entgelte aus der Überlassung von Kryptowährungen sind sämtliche Vergütungen (z.B. „Rewards“) für den Gebrauch einer auf Zeit überlassenen Kryptowährung zu verstehen.

Entscheidend ist, dass ein Zuordnungswechsel der Kryptowährung stattfindet, d.h. die Kryptowährung muss anderen Marktteilnehmern (z.B. andere Personen, Unternehmen oder Netzwerken) überlassen werden und dafür muss eine Vergütung an den Überlasser bezahlt werden.

Ob die Vergütung in Form von Krypto-Zinsen, Fiat-Währung oder anderen Wirtschaftsgütern erfolgt, ist für die Einordnung irrelevant.

Entgelte aus der Überlassung können insbesondere auch bei Vorgängen in Zusammenhang mit Decentralized Finance („DeFi“) vorliegen.

Wichtig

Entgelte aus der Überlassung von Kryptowährungen sind im Zeitpunkt des Erhalts am Wallet oder am Börsenaccount in Euro umzurechnen – auch wenn sie nicht in Euro getauscht werden. Dieser Euro-Wert wird besteuert!

Unter Entgelte aus Transaktionsverarbeitung (z.B. Mining) fallen Kryptowährungen, die für einen Beitrag zum Betrieb eines Netzwerkes bzw. zur Aufrechthaltung einer Blockchain gewährt werden.

Darunter fallen insbesondere Block-Rewards und Transaktionsgebühren, die im Rahmen der Blockerstellung erzielt werden, wobei unerheblich ist, welcher Konsensalgorithmus für diese Vorgänge verwendet wird.

Hauptanwendungsfall dieser Bestimmung sind Block-Rewards und Transaktionsgebühren, die im Zuge des Proof-of-Work-Algorithmus (z.B. bei Bitcoin) zufließen, soweit nicht Einkünfte aus Gewerbebetrieb vorliegen.

Für Block-Rewards und Transaktionsgebühren, die im Rahmen des Proof-of-Stake-Algorithmus („Staking“) zufließen, besteht eine Ausnahmeregelung!

Entgelte aus Transaktionsverarbeitung sind wie Entgelte aus der Überlassung von Kryptowährungen im Zeitpunkt des Erhalts am Wallet in Euro umzurechnen und unterliegen einem Steuersatz von 27,5%.

Tipp

Da eine Besteuerung stattfindet, unabhängig davon, ob du diese Kryptowährungen in Euro wechselst oder nicht, empfehlen wir, dass du zumindest den Steueranteil sofort in Euro wechselst, da du sonst bei Kursverfall der jeweiligen Kryptowährung die Steuer möglicherweise nicht zahlen kannst.

Im Krypto Steuer Österreich Guide, den du hier kostenlos downloaden kannst, findest du hierzu viele weitere Infos, Tipps und Beispiele!

Ausnahmen von der Besteuerung als laufende Einkünfte (Staking, Airdrops, Bounties, Hardforks)

Bestimmte Einkünfte sind im Zeitpunkt des Erhalts am Wallet oder am Börsenaccount nicht zu besteuern, sondern erst wenn diese in FIAT-Währung oder andere Wirtschaftsgüter (z.B. Waren, Dienstleistungen), ausgenommen Kryptowährungen, getauscht werden. Diese Ausnahmen gelten für Staking, Airdrops, Bounties und Hardforks.

Als Anschaffungskosten sind null Euro in Evidenz zu halten.

Wichtig

Unter Staking im steuerlichen Sinn wird der Erwerb von Kryptowährungen durch einen technischen Prozess verstanden, bei dem Leistungen zur Transaktionsverarbeitung zur Verfügung gestellt werden, diese Leistungen jedoch vorwiegend im Einsatz von vorhandenen Kryptowährungen bestehen.

Darunter fallen z.B. Leistungen in Zusammenhang mit der Blockerstellung, bei denen der Einsatz von vorhandenen Kryptowährungen den wesentlichen Bestandteil der Leistungserbringung darstellt.

Beispiele für Staking im steuerlichen Sinn:

- Delegate Staking wie z.B. bei Cardano, Polkadot, AVAX oder Solana

- Ethereum-Staking

Beachte

Zu beachten ist, dass nicht alles, was in der Krypto-Community als „Staking“ bezeichnet wird, auch als Staking im steuerlichen Sinn („Konsens-Staking“) eingeordnet werden kann. Der Begriff Staking wird oftmals auch für Lending-Aktivitäten oder andere gewinnbringende Anlageformen im DeFi-Bereich verwendet.

Wo der Unterschied zwischen Bounty und anderen Einkünften liegt, kannst du hier nachsehen:

4. NFTs und Bitcoin Ordinals

Non-Fungible Token (NFTs) und Bitcoin Ordinals gelten steuerlich nicht als Kryptowährung. Im neuen Besteuerungsregime wurde eine eigene Definition für Kryptowährungen geschaffen. Um die Definition „Kryptowährung“ zu erfüllen, müssen alle der folgenden Kriterien erfüllt sein:

- Digitale Darstellung eines Wertes: Die Kryptowährung muss digital existieren und einen gewissen Wert haben.

- Die Kryptowährung darf von keiner Zentralbank oder öffentlichen Stelle ausgegeben oder garantiert werden.

- Die Kryptowährung ist nicht zwangsläufig (im Sinne von „nicht notwendigerweise“) an eine gesetzlich festgelegte Währung angebunden.

- Die Kryptowährung kann auf elektronischem Wege übertragen, gespeichert und gehandelt werden.

- Die Kryptowährung darf nicht den Status einer Währung oder von Geld besitzen, wird aber von natürlichen oder juristischen Personen als Tauschmittel akzeptiert.

Die neuen Besteuerungsregeln kommen nur zur Anwendung, wenn die im Gesetz aufgezählten Kriterien erfüllt sind. Liegt auch nur eines dieser Kriterien nicht vor, so handelt es sich nicht um „Kryptowährungen im Sinne des EStG“ und die neu geschaffenen Besteuerungsregeln können in der Regel nicht angewendet werden. In diesem Fall muss im Einzelfall geprüft werden, ob andere Einkünfte nach dem EStG vorliegen.

Jedenfalls von der Definition „Kryptowährung“ umfasst sind:

- Currency Token wie Bitcoin, Ether und andere vergleichbare Kryptowährungen

- Stablecoins wie z.B. USDC oder USDT

Keine Kryptowährungen im Sinne dieser Definition sind Non-Fungible-Token (NFTs) und Bitcoin Ordinals, da diese in der Regel nicht als allgemein akzeptiertes Tauschmittel angesehen werden.

Wenn du NFTs mit Kryptowährung kaufst, dann liegt hinsichtlich des Verkaufs der Kryptowährung – gleich wie beim Verkauf gegen Euro – ein steuerlich relevanter Vorgang vor.

Wenn du später die NFTs wieder verkaufst, dann fallen von Gewinnen aus dem Verkauf Steuern (progressiver Einkommensteuersatz) an, wenn du den NFT nicht mehr als ein Jahr gehalten hast.

Solltest du den NFT mehr als ein Jahr gehalten haben, dann ist die Veräußerung steuerfrei.

Beachte

Unter gewissen Voraussetzungen und abhängig vom konkreten Einzelfall können auch betriebliche Einkünfte (Gewerbebetrieb oder selbständige Arbeit) vorliegen. In diesem Fall ist die Veräußerung von NFTs – unabhängig von einer Jahresfrist – stets steuerpflichtig.

Wir haben alle Infos zum privaten und gewerblichen Handel mit NFTs und Bitcoin Ordinals in unserem gratis Krypto Steuer Guide für dich zusammengefasst!

Krypto-Steuer-Schritt 3: Die Bemessungsgrundlage richtig berechnen

Die Bemessungsgrundlage ist jener Betrag, auf den der Steuersatz angewendet wird.

Als Bemessungsgrundlage für die Steuerermittlung gilt der Unterschiedsbetrag zwischen Veräußerungserlös und Anschaffungskosten.

Als Veräußerungserlös ist der aus dem Verkauf der Kryptowährung zugeflossene Eurobetrag anzusetzen.

Als Anschaffungskosten ist der seinerzeitige Kaufpreis in Euro, der für den Kauf der Kryptowährung bezahlt wurde, anzusetzen.

Wichtig

Du bist gesetzlich dazu verpflichtet, Aufzeichnungen über deine Krypto-Einkünfte zu führen. Die Aufzeichnungen sind so zu führen, dass sich ein sachverständiger Dritter (z.B. Finanzbeamter) innerhalb angemessener Zeit einen Überblick über die Krypto-Einkünfte verschaffen kann.

Wichtige Daten bzw. Informationen, die zu dokumentieren sind:

- Zeitpunkt der Anschaffung und Veräußerung

- Anschaffungskosten in Euro

- Veräußerungserlös in Euro

- Menge der jeweiligen gekauften bzw. verkauften Kryptowährungen

- Höhe der Gebühren

- Transaktions-Hash (On-Chain-Transaktionen)

- Transaktionshistorie von Krypto-Börsen/-Plattformen (Off-Chain-Transaktionen)

- Name der Krypto-Börse/Plattformen bzw. des Protokolls (DeFi)

- Zusätzliche relevante Informationen

Gleitender Durchschnittspreis (GLD) für Kryptowährungen

Wenn Kryptowährungen in zeitlicher Aufeinanderfolge („in mehrere Tranchen zu unterschiedlichen Anschaffungskosten“) angeschafft werden und auf derselben Kryptowährungsadresse verwahrt werden, stellt sich die Frage welche Anschaffungskosten vom Veräußerungserlös abgezogen werden können.

Für Veräußerungsvorgänge ab 01.01.2023 und für Krypto-Neuvermögen (ab 01.03.2021 angeschafft) sind die Anschaffungskosten nach dem gleitenden Durchschnittspreisverfahren zu berechnen.

Vor dem 01.01.2023 konnten die Anschaffungskosten bei Krypto-Neuvermögen (ab 01.03.2021 angeschafft), die in zeitlicher Aufeinanderfolge angeschafft wurden, auch nach anderen Verfahren (z.B. FIFO-Methode) berechnet werden.

Wir haben einen eigenen ausführlichen Beitrag zum gleitenden Durchschnittspreis verfasst, du findest ihn hier: Krypto Steuern berechnen: Gleitender Durchschnittspreis ab 01.01.2023 in Österreich

Du siehst also, für jede einzelne Transaktion müsstest du einiges notieren, um deine Krypto-Gewinne für das Finanzamt oder auch für Banken und Krypto-Börsen bzw. -Plattformen, die einen Mittelherkunftsnachweis fordern können, nachweisen zu können.

Daher wird die Nutzung von Krypto-Steuersoftware empfohlen, die sowohl das Dokumentieren, als auch das Berechnen der korrekten Steuer erleichtert.

Krypto-Steuer-Tools: Blockpit oder CoinTracking für Österreich?

Sogenannte Krypto-Steuer-Tools sind Softwarelösungen für die Berechnung von Krypto-Einkünften.

Sie haben das Ziel, dir diesen gesamten Prozess – von der Dokumentation bis zur Berechnung der Krypto-Einkünfte – abzunehmen.

Mehr dazu: Krypto-Steuer-Tools im Vergleich: Was kann die Steuersoftware?

Die meisten Krypto-Steuer-Tools bieten ihren Nutzer:innen einen jährlichen Steuerreport an, der die Krypto-Einkünfte in übersichtlicher Form darstellt.

Wir empfehlen die Nutzung von Krypto-Steuer-Tools, da ab einem gewissen Transaktionsumfang eine Dokumentation in einem Krypto-Steuer-Tool absolut Sinn macht.

Neben der steuerlichen Dokumentation der Krypto-Einkünfte bieten die meisten Krypto-Steuer-Tools auch die Möglichkeit einen guten Überblick über seine Kryptowährungen zu bewahren.

Tipp

Wenn du dein Krypto-Steuer-Tool regelmäßig und zeitnah befüllst, bietet es dir auch die Möglichkeit vor Jahresende noch Handlungen zur steuerlichen Optimierung (z.B. Verkauf von Kryptowährungen zur Verlustverwertung) zu setzen.

Krypto-Steuer-Schritt 4: Die Krypto-Steuern korrekt berechnen

Für die korrekte Berechnung der Krypto-Gewinne für die Steuer musst du unter anderem wissen:

- Beim Verkauf von Kryptowährungen: Wie hoch die Einkünfte (= Gewinn oder Verlust) waren. Dazu muss einerseits ein Veräußerungserlös in Euro und die Anschaffungskosten in Euro ermittelt werden. Die Anschaffungskosten müssen ab 01.01.2023 nach dem gleitenden Durchschnittspreisverfahren ermittelt werden

- Bei laufenden Einkünften aus Kryptowährungen (z.B. Mining, Lending): Mit Erhalt der jeweiligen Kryptowährung muss eine Umrechnung in Euro durchgeführt werden.

Dein Krypto-Steuer-Tool kann dich hierbei gut unterstützen, jedoch raten wir vor allem bei großen oder komplexen Krypto-Portfolios zu Vorsicht.

Wir von cryptotax sind wirtschaftlich nicht an den verfügbaren Krypto-Steuer-Tools beteiligt und empfehlen und beraten daher unabhängig, nach unserem Erfahrungs- und Wissensstand.

Unsere Krypto-Steuer-Expertinnen und -Experten bzw. Crypto Data Analysten konnten in den letzten Jahren sehr viel Erfahrung mit den verschiedensten Krypto-Steuer-Tools sammeln und Vor- und Nachteile kennenlernen.

Wir empfehlen das eine oder andere Krypto-Steuer-Tool je nach Umfang und Zusammensetzung des Portfolios, sowie nach betroffenen Steuerjahren – auch weil sich die Krypto-Steuer-Tools immer weiterentwickeln.

Mittlerweile raten wir dazu, sich zuerst von Profis beraten zu lassen, um das passende Krypto-Steuer-Tool auszuwählen. Diese Beratung sollte objektiv (also ohne wirtschaftliche Beteiligung an einem Steuer-Tool) und individuell gestaltet sein, um das beste Steuer-Tool für dich zu finden.

Dadurch kann man sich unserer Erfahrung nach viel Geld und Mühe sparen. Solche unabhängigen Beratungen für Österreich bieten wir hier an.

Zusammenfassend können wir sagen: Zum Glück gibt es Krypto-Steuer-Tools, die uns die Dokumentation von Krypto-Gewinnen erheblich vereinfachen, auch wenn es immer wieder zu Problemen mit diesen Softwarelösungen kommt.

Wichtig

Du kannst die Steuerreports deines Krypto-Steuer-Tools leider nicht für deine Steuererklärung nutzen, wenn sich Fehlermeldungen häufen, Transaktionen falsch klassifiziert werden und/oder eine falsche Steuerlast berechnet wird. Ob der Report wirklich vollständig und korrekt ist, muss daher unbedingt von dir bzw. deinem Steuerberater überprüft werden.

Lies hierzu: Häufige Fehler bei der Nutzung von Krypto-Steuer-Tools in Österreich

Achtung

Die Steuererklärung auf Basis eines falschen Reports einzureichen kann eine Abgabenhinterziehung nach sich ziehen!

Wie bieten in Kooperation mit questr neben Online-Beratungen zu Krypto-Steuer-Tools auch eine Datenaufbereitung an, wo unsere Expert:innen deine Daten kontrollieren, die gesamte Dokumentation von Krypto-Transaktionen für Kund:innen übernehmen, hartnäckige Fehlermeldungen in Steuer-Tools beheben oder durch die korrekte Dokumentation, in Abstimmung mit deinem Steuerberater oder deiner Steuerberaterin, deine Steuern auf Kryptowährungen optimieren können.

In unserem gratis Krypto Steuer Österreich Guide besprechen wir häufige Probleme in Krypto-Steuer-Tools und geben zusätzliche Tipps!

Krypto-Steuer-Schritt 5: Offene Fragen und Optimierungsmöglichkeiten mit deinem Steuerberater oder deiner Steuerberaterin klären

Bei einfacheren Krypto-Portfolios, zum Beispiel wenn du privat Bitcoin gekauft und wenige Transaktionen durchgeführt hast, kann es ausreichen, wenn du unseren Krypto Steuer Österreich Guide durchliest und dir unsere Videos und Blogbeiträge ansiehst. Aber auch hier kann es Optimierungsmöglichkeiten geben! Alle weiteren Fragen beantworten wir dir gerne in einer Online-Steuerberatung und helfen dir eine gute Lösung zu finden.

Wenn du uns mit der Einreichung deiner Steuererklärung beauftragst, dann kümmern wir uns auch um Rückfragen dazu und sprechen für dich mit dem Finanzamt. Außerdem hast du etwas länger Zeit zur Abgabe und kannst dich entspannt zurücklehnen.

Enzinger Steuerberatung bietet natürlich auch ganz normale Steuerberatung für Privatpersonen und Unternehmer:innen an! Auch dieses Angebot kannst du in persönlichen Online-Terminen für ganz Österreich oder in unserer Kanzlei im Zentrum von Graz wahrnehmen.

Um von unserer Erfahrung zu profitieren, musst du aber nicht unbedingt deine komplette Steuererklärung von uns machen lassen. Wir können dir auch nur bei deinen Eintragungen helfen.

Dafür kannst du bequem Online-Steuerberatungen über unsere Webseite buchen.

Wenn du vielleicht auch schon eine Steuerberatung hast, mit der du zufrieden bist, gibt es natürlich auch die Möglichkeit, dass wir deinem Steuerberater oder deiner Steuerberaterin nur die Krypto-Einkünfte zuarbeiten und deine Steuerberaterin bzw. dein Steuerberater die Abgabe der Erklärungen übernimmt.

Krypto-Steuer-Schritt 6: Krypto-Einkünfte eintragen und Steuererklärung fristgerecht einreichen

Kryptowährungen werden in der Steuererklärung in der Beilage E1kv (Einkünfte aus Kapitalvermögen) im Punkt 1.3.5 „Einkünfte aus Kryptowährungen“ eingetragen.

Krypto-Einkünfte eintragen: Kennzahlen in der Steuererklärung

Hier findest du Eintragungsfelder für „laufende Einkünfte von Kryptowährungen“, „Überschüsse aus realisierten Wertsteigerungen“ und „Verluste aus realisierten Wertsteigerungen“.

Laufende Einkünfte aus Kryptowährungen sind z.B. Mining, Lending bzw. Entgelte aus der Überlassung von Kryptowährungen (siehe Krypto-Steuer-Schritt 2). Solche Krypto-Einkünfte musst du im Zeitpunkt des Erhalts am Wallet oder Börsenkundenkonto in Euro umrechnen und diesen Wert in die Kennzahl 171 oder 172 eintragen.

Beachte

Ob du deine laufenden Einkünfte aus Kryptowährung in Euro oder ein anderes gesetzliches Zahlungsmittel umgewechselt hast, ist für die Besteuerung irrelevant!

Realisierte Wertsteigerungen von Kryptowährungen sind Gewinne (Kennzahl 173 oder 174) oder Verluste (Kennzahl 175 oder 176) aus der Veräußerung von Kryptowährungen, die ab dem 01.03.2021 erworben wurden (siehe Krypto-Steuer-Schritt 2).

Unter Veräußerung fällt der Verkauf gegen ein gesetzliches Zahlungsmittel (z.B. Euro, USD) und der Tausch gegen andere Wirtschaftsgüter oder Leistungen – z.B. auch der Kauf von NFTs.

Explizit keine Veräußerung stellt der Tausch einer Kryptowährung gegen eine andere Kryptowährung dar (siehe Krypto-zu-Krypto Tausch).

Für Kryptowährungen, die vor dem 01.03.2021 erworben wurde, gelten allerdings die alten Besteuerungsregeln weiterhin (siehe Altvermögen), d.h. sofern die jeweilige Kryptowährung mehr als ein Jahr gehalten wurde, fällt keine Steuer an.

Inländische oder ausländische Einkünfte aus Kryptowährungen

Weil Kryptowährungen wie Kapitalvermögen versteuert werden, wird auch bei Kryptowährungen unterschieden, ob deine Einkünfte aus dem Inland oder aus dem Ausland zugeflossen sind.

Sofern ein Kapitalertragsteuerabzug stattfindet (z.B. Verkauf der Kryptowährung bei inländischer Plattform gegen Euro ab 2024) hat eine Eintragung unter „inländische Kapitaleinkünfte“ zu erfolgen.

Wenn kein KESt-Abzug stattfindet bzw. bei Verwendung von ausländischen Krypto-Börsen und -Plattformen sind die Einkünfte unter „ausländische Kapitaleinkünfte“ einzutragen.

Frist zum Einreichen der Steuererklärung

Grundsätzlich ist die Frist zur Abgabe der Steuererklärung der 30.04. des Folgejahres.

Sofern du deine Erklärung aber online über Finanzonline einbringst, hast du Zeit bis zum 30.06. des Folgejahres.

Wenn du deine Erklärung von einem Steuerberater oder einer Steuerberaterin einbringen lässt, dann hast du sogar noch mindestens bis zum 30.09. Zeit, ohne dass Anspruchszinsen anfallen.

Dein Steuerberater bzw. deine Steuerberaterin kann die Steuererklärung auch noch nach dem 30.09. des Folgejahres bis spätestens 31.03. des zweitfolgenden Jahres einreichen, wobei hier dann aber für Nachzahlungen Anspruchszinsen anfallen.

Um solche Anspruchszinsen zu vermeiden, können Vorauszahlungen geleistet werden. Kontaktiere diesbezüglich unsere Steuerberater:innen.

KESt-Abzug ab 2024

Angelehnt an die Besteuerung von Kapitaleinkünften, hat der Gesetzgeber einen verpflichtenden Kapitalertragsteuerabzug durch inländische Dienstleister (z.B. Bitpanda und Coinfinity) ab 01.01.2024 eingeführt. Tauschst du daher ab 01.01.2024 Kryptowährungen bei inländischen Dienstleistern in Euro, so hat der Dienstleister die Verpflichtung, die Kapitalertragsteuer (= KESt) in Höhe von EUR 27,5% auf Gewinne einzubehalten und an das Finanzamt abzuführen.

Diese Verpflichtung greift nur für Krypto-Neuvermögen, also Kryptowährungen, die du ab dem 01.03.2021 erworben hast. Wir erklären dir, was es dabei zu beachten gibt:

Hinweis

Da der Kapitalertragsteuerabzug nur für inländische Dienstleister greift, ist es weiterhin möglich Kryptowährungen im Ausland in Euro ohne Abzug einer Kapitalertragsteuer zu verkaufen. In diesem Fall musst du deine Gewinne aber wie bisher in der Steuererklärung deklarieren.

Mehr zum automatischen KESt-Abzug bei Bitpanda und Coinfinity:

Gewerbliches Krypto-Trading und gewerbliches Mining

Damit dein Krypto-Trading als gewerblich eingestuft wird, müssen bestimmte Kriterien erfüllt sein. Hier sind ein paar Anhaltspunkte, die darauf hindeuten, dass du gewerblich handelst:

- Handel auf fremde Rechnung: Du kaufst und verkaufst Kryptowährungen nicht nur für dich selbst, sondern trittst auch im Namen oder auf Rechnung Dritter auf.

- Anbieten von Händler-Services: Du bietest Dienstleistungen an, bei denen du als Krypto-Händler für andere agierst.

- Einsatz von Fremdkapital: Deine Krypto-Transaktionen werden überwiegend durch Fremdkapital finanziert, zum Beispiel durch Kredite oder andere geliehene Mittel.

- Einflussnahme auf Märkte: Du hast durch deine Aktivitäten die Möglichkeit, Preise oder Konditionen auf Krypto-Börsen zu beeinflussen, etwa durch hohe Volumina oder spezielle Handelsstrategien.

Die Abgrenzung zwischen privatem und gewerblichem Trading muss jedoch immer im Einzelfall geprüft werden, da die Gesamtumstände entscheidend sind. Sollte wirklich gewerbliches Trading vorliegen, hat das steuerlich die Konsequenz, dass du wie ein:e Unternehmer:in behandelt wirst und deine Gewinne der Einkommensteuer (0% – 55%) unterliegen.

Ob das Mining von Kryptowährungen als Einkünfte aus Gewerbebetrieb eingestuft wird oder nicht, hängt davon ab, wie intensiv du das Mining betreibst. Sobald du mehr Aufwand betreibst als bei der bloßen Verwaltung deines Vermögens, kann deine Tätigkeit als gewerbliches Mining eingestuft werden. Das ist der Fall, wenn du deutlich über das hinausgehst, was man als private Vermögensverwaltung verstehen würde. Hier sind einige Beispiele, die das BMF als Indizien für gewerbliche Einkünfte ansieht:

- Kauf teurer (umfangreicher) Spezialhardware (mittels Fremdfinanzierung) Kauf von Kühlgeräten sowie Vornahme von gebäudetechnischen Adaptierungen (z.B. Elektroinstallationen, Lärmschutz) oder Anmietung von gekühlten Lagerräumen

- Anstellung von Personal

- Aufstellung der Server zu Heizzwecken bei Dritten gegen Entgelt

- Abschluss eines Strombezugsvertrages

Eine Beurteilung hat immer anhand des konkreten Einzelfalls zu erfolgen. Mehr dazu in unserem kostenlosen Krypto Steuer Guide:

Abgabenhinterziehung und Finanzstrafen bei Krypto-Einkünften in Österreich

Gibst du keine oder unrichtige Steuererklärungen ab und wurden dadurch Steuern nicht bezahlt, können neben Säumniszuschlägen und Anspruchszinsen auch Strafen verhängt werden. Unsere Zusammenfassung, was passiert, wenn du deine Krypto-Gewinne nicht beim Finanzamt meldest:

Stark vereinfacht machst du dich wegen Abgabenhinterziehung strafbar, wenn die folgenden Voraussetzungen erfüllt sind:

- Nichteinreichung einer Steuererklärung oder Nicht- bzw. Falschdeklaration von Krypto-Einkünften in der Steuererklärung (=“Verletzung einer Steuererklärungspflicht“)

- Es wurde keine Steuer auf diese Einkünfte bezahlt („Steuerverkürzung“)

- Vorsätzliches Verhalten

Das Delikt der Abgabenhinterziehung setzt eine Steuerverkürzung voraus, wobei diese Steuerverkürzung unter Verletzung der Steuererklärungspflicht (= Verletzung einer Anzeige-, Offenlegungs- oder Wahrheitspflicht) bewirkt werden muss. Wird die Steuer nicht gezahlt, aber dem Finanzamt gegenüber alle für die Steuerpflicht bedeutsamen Umstände im Zuge der Einreichung der Steuererklärung offengelegt, z.B. durch ein Begleitschreiben, so kann man sich nicht einer Abgabenhinterziehung strafbar machen.

Tipp

Bei Fällen, in denen die rechtliche Situation nicht eindeutig geklärt ist oder nicht abschätzbar ist, wie das Finanzamt den Sachverhalt würdigen wird, empfehlen wir gemeinsam mit der Steuererklärung ein Begleitschreiben mit Beschreibung des Sachverhalts und der steuerlichen Schlussfolgerungen miteinzureichen. Damit gehst du sicher, dass es zu keiner Bestrafung kommen kann.

Zusätzlich zur „Verletzung einer Steuererklärungspflicht“ und einer „Steuerverkürzung“ muss noch ein vorsätzliches Verhalten deinerseits vorliegen. Vorsätzliches Verhalten liegt vor, wenn du die Steuerverkürzung „ernstlich für möglich haltest und dich damit abfindest“ (sogenannter „bedingter Vorsatz“). Die Erfahrungen zeigen, dass das Finanzamt sehr schnell von einem „vorsätzlichen Verhalten“ ausgeht. Auch die Rechtsprechung zu Abgabenhinterziehungen in Zusammenhang mit Kapitaleinkünften leitet ein „vorsätzliches Verhalten“ (also, dass du wissen musst, dass deine Einkünfte zu versteuern sind) z.B. aus den folgenden Indizien ab:

- Mediale Präsenz des Themas

- Lebenserfahrung, dass Anleger:innen idR vor dem Treffen einer Anlageentscheidung sich auch über den Anfall von Steuern informieren

- Veranlagung von Kapitalvermögen in verschiedenen Ländern

Im Falle einer Abgabenhinterziehung werden zusätzlich zur Nachzahlung der verkürzten Steuern auch Geldstrafen verhängt.

Mehr dazu:

Die Höhe der Geldstrafe wird aus der Höhe der verkürzten Steuer (= „Verkürzungsbetrag“) errechnet. Die Höchstgrenze, auch „Strafrahmen“ genannt, beläuft sich bei Abgabenhinterziehungen auf das Zweifache des Verkürzungsbetrages. Die Mindeststrafe liegt bei 10% des Strafrahmens.

Im Krypto Steuer Österreich Guide findest du Infos zu Verjährung von Abgabenhinterziehung und ein Beispiel für eine Abgabenhinterziehung bei Krypto-Einkünften!

Woher das Finanzamt von deinen Kryptowährungen weiß

Eine Möglichkeit, wie das Finanzamt von Krypto-Einkünften erfährt, ist die Datenweitergabe von Krypto-Börsen oder Plattformen wie es zum Beispiel bereits in Deutschland (Sammelauskunftsverfahren iZm Bitcoin.de) geschehen ist. In solchen Fällen ist es üblich, dass die Steuerbehörden zusammenarbeiten und die Daten auch der österreichischen Finanzverwaltung weitergegeben werden. Grundsätzlich kann auch die österreichische Finanzverwaltung Daten im Rahmen eines Auskunftsersuchens von österreichischen Plattformen verlangen.

Eine weitere Möglichkeit ist die Meldung von Banken im Rahmen von Kapitalzufluss- bzw. Kapitalabflussmeldungen oder von Vorsichtsmaßnahmen zur Geldwäscheprävention. Das Kapitalabflussgesetz sieht vor, dass Kapitalflüsse von und auf Bankkonten von mindestens EUR 50.000 an das Bundesministerium für Finanzen zur Überprüfung zu melden sind.

Leider kommt es auch immer wieder zu Anzeigen aus dem Bekanntenkreis. Oft sind es deine Nachbarn oder Bekannte, denen dein plötzlicher Krypto-Reichtum etwas zu schön vorkommt.

Beachte

Du musst dem Finanzamt auf Nachfrage deine Wallet-Adressen im Rahmen der Mitwirkungspflicht mitteilen. Wenn das Finanzamt dir deine Wallet-Adresse zuordnen kann, sieht es natürlich welche Bestände du hast, da die Blockchain öffentlich einsehbar ist.

Eine neue EU-Richtlinie namens DAC 8 sieht außerdem vor, dass Kryptowährungs-Dienstleister ab 2026 die Kryptowerte ihrer Kund:innen an die Steuerbehörden melden. Dein Finanzamt könnte dann bei dir nachfragen, ob du in den Vorjahren auch Krypto-Einkünfte hattest.

Alle Infos zu DAC 8: Ab 2026 werden deine Kryptowährungen automatisch dem Finanzamt gemeldet – DAC 8 Überblick

Ähnliche Regulierung kommt von der OECD mit CARF, die darauf abzielt, die Transparenz und den Austausch von Informationen über Krypto-Asset-Transaktionen zwischen den Steuerbehörden international zu verbessern. Auch hier werden ab 2026 die Daten von Krypto-Investor:innen mit den Behörden geteilt.

Lies hier weiter: CARF: Das Crypto Assets Reporting Framework erklärt

Wann soll man eine Selbstanzeige einreichen?

Wir empfehlen allen Krypto-Anlegern und -Anlegerinnen in Österreich, die ihre Einkünfte bisher nicht versteuert haben, das möglichst rasch nachzuholen. Wenn das Finanzamt bereits über deine Krypto-Einkünfte Bescheid weiß, ist es nämlich meist zu spät um noch ohne Strafe davonzukommen.

Alle Details dazu findest du in unserem kostenlosen E-Book:

Wenn du deine Einkünfte in falscher Höhe angegeben hast, kann das unter Umständen auch zu einer Strafe führen. Jedenfalls musst du aber die zu wenig bezahlte Steuer nachbezahlen. Wenn du dir nicht sicher bist, können wir von cryptotax mit dir gemeinsam deinen Fall in einer Online-Steuerberatung besprechen.

Mit einer Selbstanzeige und zugehöriger Offenlegung deiner Transaktionshistorie und Steuerberechnung kannst du, wenn du das ganze rechtzeitig machst, ohne Strafe deine Steuer nachzahlen.

Solange die Finanzbehörde noch keine Kenntnis über eine Abgabenhinterziehung hat, kann eine strafbefreiende Selbstanzeige gemäß § 29 FinStG eingereicht werden.

Am einfachsten kannst du einem Strafverfahren entgehen, indem du gemeinsam mit uns zuerst die Dokumentation deiner Krypto-Transaktionen korrekt vervollständigst und wir dann im nächsten Schritt eine Selbstanzeige für dich beim Finanzamt einbringen.

Eine Selbstanzeige muss gewisse Informationen enthalten, damit diese von der Finanzbehörde als strafbefreiende Selbstanzeige akzeptiert wird. Im Schreiben an das Finanzamt muss unter anderem die Verfehlung dargelegt und die bedeutsamen Umstände offengelegt werden.

Zusätzlich muss die verkürzte Steuer in der Regel innerhalb eines Monats nachbezahlt werden und die verantwortliche Person oder Personen sind zu nennen. Sollte eine Zahlung innerhalb der Monatsfrist nicht möglich sein, so besteht unter gewissen Voraussetzungen die Möglichkeit in der Selbstanzeige einen Antrag auf Ratenzahlung auf maximal 2 Jahre zu stellen.

Beachte

Wenn bereits eine Prüfung eingeleitet oder ein konkreter Verdacht da ist, musst du neben der Nachzahlung deiner Steuer auch mit einer Strafe rechnen. Es ist daher extrem wichtig, bereits rechtzeitig eine Selbstanzeige einzubringen, um Strafen oder Zuschläge zur Nachzahlung zu vermeiden.

Cryptotax hilft bei Selbstanzeige oder Strafverfahren

Mit einer rechtzeitigen Selbstanzeige inklusive Offenlegung und Nachzahlung deiner Steuer können wir dir helfen eine Strafe zu vermeiden.

Steuerberaterinnen und Steuerberater können Selbstanzeigen für ihre Kundinnen und Kunden erstellen und begleiten das gesamte Verfahren in Zusammenhang mit der Nachdeklaration.

Aber auch, wenn das Finanzamt dir schon auf den Fersen ist, können wir dir helfen, das Beste daraus zu machen und das Ganze möglichst unbeschadet zu überstehen.

Da wir auf Krypto-Kund:innen spezialisiert sind, stehen wir mit einem erfahrenen Experten-Team hinter dir. In den letzten Jahren konnten wir zahlreiche Kundinnen und Kunden in solchen Fällen erfolgreich begleiten.

In einem persönlichen Gespräch können wir deinen Fall besprechen und dir die weitere Vorgehensweise und mögliche Kosten erklären. Gerne kannst du dafür eine Online-Steuerberatung buchen.

Welche Probleme gibt es beim Auszahlen von Krypto-Gewinnen auf Bankkonten in Österreich?

Banken fordern auf Basis von Geldwäsche-Gesetzen immer wieder einen sogenannten Mittelherkunftsnachweis von Kundinnen und Kunden, die Geld von einer Krypto-Plattform auf ihr Bankkonto überweisen wollen.

Da es sehr kompliziert sein kann Krypto-Investitionen nachzuweisen, haben wir eine Checkliste für deinen Krypto-Mittelherkunftsnachweis erstellt, damit du keine wichtigen Belege vergisst:

Wird der Aufforderung zu einem Mittelherkunftsnachweis nicht ausreichend nachgekommen, kann es zu einer Meldung an die Behörden kommen und eine Konto-Sperre kann drohen.

Wir beraten dich hier gerne und erstellen in Kooperation mit unserem Partner questr professionelle Mittelherkunftsnachweise – lies hier weiter:

Krypto in Euro auszahlen: Kann die Bank mein Konto sperren?

Mittelherkunftsnachweis: Was fordern Banken in Österreich?

Mein Fall ist kompliziert – was kann ich tun?

Wir von cryptotax und questr können dir weiterhelfen. Wir haben seit 2017 viele komplexe Fälle abgewickelt und zahlreiche Erfahrungen mit Finanzämtern und Banken gesammelt.

Du kannst dich gerne bei uns melden. Enzinger Steuerberatung ist mit ihrer Marke cryptotax seit Jahren auf Kryptowährungsfälle spezialisiert, bietet aber auch ganz normale Steuerberatung an, denn unsere Kundinnen und Kunden haben oft verschiedenste Einkünfte.

Jeden Tag landen die kompliziertesten Fälle auf unseren Schreibtischen und wir geben unser Bestes, um wirklich gute Lösungen für unsere Kundinnen und Kunden zu finden.

Aufgrund der fehlenden Rechtsprechung im Krypto-Bereich, erstellen wir regelmäßig Begleitschreiben zu Steuererklärungen, in denen wir die für unsere Kunden und Kundinnen optimale und vertretbare Rechtsansicht darstellen.

Auf crypto-tax.at kannst du Online-Steuerberatungen mit unseren Expert:innen buchen. Auch persönliche Termine bei uns in Graz sind möglich. Wir besprechen mit dir, wie dein individueller Fall gelöst werden kann, damit du dir Steuern und Sorgen sparst.

Außerdem erweitern wir stetig unser Angebot an kostenloser Online-Information. Du findest aktuelle Infos in unserem Newsletter und auf Facebook, Instagram, X und LinkedIn. Auch auf Youtube gibt es unseren cryptotaxat-Kanal, damit du immer top informiert bleibst.

Unser Partner questr bietet alles an, was du für die optimale Dokumentation deiner Krypto-Daten für die Steuererklärung brauchst und hilft, wenn deine Bank oder deine Krypto-Börse einen Mittelherkunftsnachweis fordert.

Enzinger Steuerberatung bietet auch reguläre Steuerberatung für Privatpersonen und Unternehmen zu vielen weiteren Themen an. Hier geht’s zu unserer normalen Online-Steuerberatung und zu unserer Kapitalvermögen-Steuerberatung.

Disclaimer: Diese Information gibt bloß einen ersten Überblick und erhebt keinen Anspruch auf Vollständigkeit. Sie kann ein ausführliches und individuelles Beratungsgespräch nicht ersetzen. Enzinger Steuerberatung und questr bzw. crypto-tax übernimmt keine Haftung für die Richtigkeit, Aktualität und Vollständigkeit dieser Information.

Weitere Artikel